不動産リースバックとは?不動産リースバックの仕組み・デメリット。不動産リースバック業者の評判をプロが徹底調査!

持ち家リースバックの窓口は、多くのメディアに取り上げられています。

| 人気ランキング | 不動産リースバック名 | 上場 | 対応エリア | 実績 | 査定スピード | 資金化までの日数 | 再購入できない期間 | 通常の賃貸借契約 | 契約期間 | 住み続ける期間 | 資金使途 | 査定・審査手数料 | 事務手数料 | 設定賃料(リース料) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1位 | セゾンファンデックス/リースバック | 非上場※セゾングループ | 全国 | - | 最短即日 | 最短2週間 | - | - | 3年 | - | 自由 | 0円 | - | - |

| 2位 | 一建設/リースバックプラス | 非上場※東証一部上場飯田グループホールディングスの子会社 | 全国 | 分譲住宅販売戸数日本一の飯田グループホールディングス | 1日~3日 | 最短2週間 | - | ○ | 1年~5年 | 普通賃貸借契約は、延長自由。定期借家契約は、延長不可1年~5年 | 自由 | 0円 | - | ※定期借家契約の場合は、1年目家賃無料 |

| 3位 | SBIスマイル/ずっと住まいる | 非上場※SBIグループ | 全国 | - | 仮査定は最短即日/正式査定は、2営業日~3営業日 | 2週間~1カ月前後 | - | ○ | 契約期間をお客様と協議し決定 | - | 自由 | 0円 | 0円 | - |

| 4位 | あなぶきのリースバック | 東証スタンダード上場 | 東京・神奈川・千葉・埼玉・大阪・兵庫・京都・香川・高知・徳島・愛媛・広島・岡山・福岡 | 全国供給戸数ランキング8位(2021年6月30日現在) | 最短1日での回答 | 最短1週間 | - | ○普通賃貸借契約(更新可) | 相談により対応可能 | 普通賃貸借契約は、延長自由 | 自由 | 0円 | 0円 | - |

| 5位 | ミライエ/リースバック | 非上場 | 北海道・東北・関東・中部 | - | 最短即日~1週間 | 1カ月以内 | - | ○ | - | - | 自由 | 0円 | - | - |

不動産リースバックとは?

不動産リースバックとは

を「不動産リースバック」と言います。

リースバックとは

企業が資金調達手段の一つとして利用することが多いのが「セール・アンド・リースバック」なのです。

リースバックの対象は固定資産であり

- 車

- 飛行機

- 家

- 機械

- 設備

など、様々なものがありますが、これを個人が所有する「持ち家(マイホーム・マイハウス)」に特化させたものが「不動産リースバック」なのです。マンションでも、戸建てでも、持ち家であればリースバックが可能です。

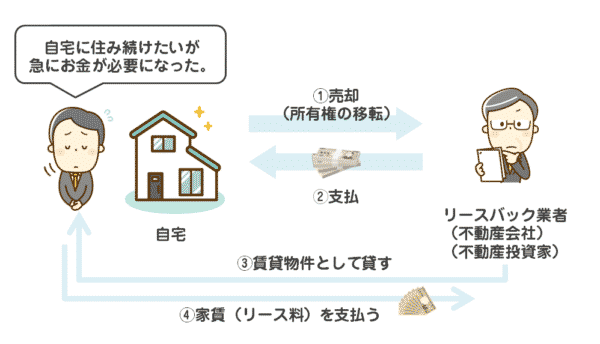

不動産リースバックの仕組み

- 【利用者】何らかの事情で急にお金が必要になった

- 【利用者】持ち家(マイホーム・マイハウス)を売却(所有権の移転)

- 【不動産リースバック業者】購入代金を支払い

- 【利用者】購入代金を得る(まとまった資金を得る)

- 【不動産リースバック業者】利用者に購入した物件を賃貸として貸す

- 【利用者】毎月、家賃(リース料)を不動産リースバック業者に支払う

その後の選択肢

不動産リースバックの「申込」「現地調査」「契約手続き」「入金」手続きの流れ・スケジュール

解説

利用者が急に資金が必要になったときに、不動産リースバックは検討されるものです。

資金が必要になる理由には

などがあります。色々な理由で資金需要が発生するのです。

資金が必要な時の資金調達の選択肢は多くありますが

「カードローンは年収の制限(総量規制)があるので借りられない。」

「借金をするのはイヤだ。」

「まだ、住宅ローンが残っているので、不動産担保ローンは借りられない。」

「カードローンや不動産担保ローンの審査に落ちてしまった。」

となると、選択肢は

- 「持ち家(マイホーム・マイハウス)の不動産売却」

となってしまうのですが・・・

「家族が持ち家(マイホーム・マイハウス)の売却に反対している。」

「ご近所に不動産を売却したことを知られたくない。」

というケースで、不動産売却も選択できない方も少なくありません。

このような状況で、有効な資金調達の選択肢となるのが「不動産リースバック」です。

ということになるので、不動産リースバック業者(不動産業者)から、売却資金を受け取ることができます。

「利用すると、すぐにまとまった売却資金を受け取れること」が、不動産リースバックの最大のメリットです。

ここで資金不足の問題が解決します。

不動産リース「バック」ですので、その後、不動産リースバック業者(不動産業者)から、元持ち家(マイホーム・マイハウス)を賃貸として借りることになります。

当然、すでに所有権は、不動産リースバック業者(不動産業者)に移っていますので、「家賃(リース料)」を支払う必要が出てきます。

ただし、元持ち家(マイホーム・マイハウス)に住み続けることができるので

- 愛着のある家に住み続ける

- ご近所には、持ち家(マイホーム・マイハウス)売却したことがばれない

- 家族にも、ばれずに持ち家(マイホーム・マイハウス)の売却をすることも可能

というメリットがあるのです。

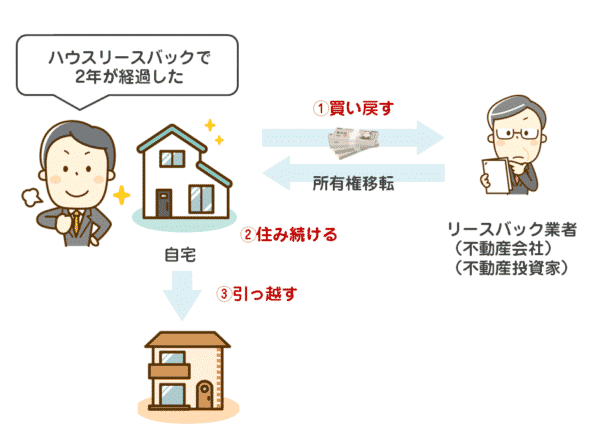

不動産リースバックの場合は、一定期間経過後には下記の選択肢があり、

- 家賃(リース料)を支払って住み続ける

- 住み続けるのをあきらめて退去する

- 買戻して、もう一度所有する

家賃を支払って「住み続ける」こともできますし、売却額に近い金額で「買い戻す」こともできます。

退去して、別のところに「引っ越す」ことも可能です。

不動産リースバックを利用すべき方とは?

状況その1.借金を返済しなければならない

一番多い不動産リースバックの理由は「借金返済」です。

「カードローンやフリーローンなどの借金返済が滞っている。」

「家族や親族から借金をしていて、返済を迫られている。」

「会社が倒産して、連帯保証人である経営者が、会社の借金を抱えなければならなくなった。」

・・

借金の返済が滞れば、取立てや請求も激しくなりますし、最終的には自宅を強制的に競売や任意売却で市場価格よりも安い金額で売却しなければならなくなってしまいます。

精神的な負担も、大きいものです。また、返済の遅延が発生していたら、カードローン、ビジネスローンで借りようとしても、審査に通らない状況に陥ってしまいます。

不動産リースバックを利用すれば、一時的に売却資金が入って、借金を返済することができます。

状況その2.老後資金を確保したい

「老後は、海外旅行に行ったり、多少はリッチな生活を送りたい。」

「家を相続してあげたい相手がいない。」

「子供は、持ち家(マイホーム・マイハウス)を持っているので、家を相続しても結局売却することになる」

「家があることで、相続税の対象になる可能性がある」

・・・

今までは、近所に子供が住んでいる家族が多かったため「家は相続するもの」という考え方も多かったのですが

「相続しても、ろくなことはない。兄弟でケンカや揉め事が起こってしまう可能性がある」

「相続しても、子供は東京に出ているので、使い道がない」

「相続しても、結局は売ることになる」

「相続しても、相続税が発生する」

・・・

と考える方も多くなってきました。

というニーズが増えてきているのです。

家を相続される子供たちの側も、

と思う方も多いため、不動産リースバックを「老後資金の確保」のために使うという選択肢も、検討すべきものなのです。

状況その3.まとまった資金が急遽必要になった

「子供がスケートをはじめたいと言ったため、高額な教育費が必要になった。」

「大けがをしたために仕事ができなくなり、当面の生活費が必要になった。」

「病気のために治療費が必要になった。」

「会社を起業するための起業資金が必要になった」

「離婚で慰謝料や養育費をまとめて支払わなければならない」

・・・

人生の中では、急にまとまった資金が必要になるシチュレーションが発生します。

このような状況では

- 借金をする

- 家を売る

というのが大きな選択肢になってしまいますが・・・

不動産リースバックであれば

- 借金をする必要はない

- まとまった資金が手に入る

- 持ち家(マイホーム・マイハウス)には住み続けられる

- 持ち家(マイホーム・マイハウス)を買い戻すこともできる

という選択肢があるのです。

まとまった資金の資金調達方法としても、不動産リースバックは優れていると言えます。

不動産リースバックのメリット

メリットその1.売却するため「まとまった資金」が調達できる

「家を売る」のですから、それなりのまとまった資金が調達できます。

まとまった資金を

- 借金返済

- 当面の生活費

- 老後資金

- 海外旅行資金

- 医療費

- 教育費

- 税金の支払

・・・

などに、利用することができるのです。

メリットその2.「買い戻し」可能

不動産リースバックの大きなメリットは「買い戻し」ができるということです。

一時的にお金が必要になったとしても

- 不動産リースバックをして

- 資金を得て

- 家賃(リース料)を払いながら住み続けている間に

- 買い戻せる資金ができたら

「買い戻し」が可能です。

メリットその3.誰にも知られずに持ち家(マイホーム・マイハウス)を売却できる

不動産リースバックは「外から見た目形は何も変わらない」という特性があります。

家を売却したとしても、それは登記上の問題ですので・・・

- 住んでいる人も同じ

- 家も変わらない

のですから、外から見た人からは「何事もない」形にしか見えません。

近所の人に

なんて、噂話をされるリスクも、ないのです。

メリットその4.ローン審査が不要

まとまった資金が必要になるときの選択肢として「借金をする」というものがありますが・・・

ローンの審査では

- 安定した収入がないと借りられない

- 無担保なら、年収の3分の1までしか借りられない(総量規制)

- 返済事故(自己破産や債務整理)をしていると借りられない

- 直近2年間の間に返済遅延があると借りられない

- 借入件数が多すぎると借りられない

- 借入金額が多すぎると借りられない

などの審査基準があります。

ただし、リースバックの審査というものがあるので注意が必要です。

メリットその5.固定資産税が不要になる

不動産リースバックを利用すれば、所有権は不動産リースバック業者(不動産業者)に移ります。

メリットその6.火災保険料も不要になる

「固定資産税」と同じですが

不動産リースバックを利用すれば、所有権は不動産リースバック業者(不動産業者)に移ります。

所有者ではなくなるのですから、火災になったとしも、損をするのは所有者である不動産リースバック業者(不動産業者)です。

※家財保険や賃貸用の火災保険の必要性はありますが、火災保険料は10分の1以下に下がります。

メリットその7.相続税が安くなる

相続税というのは、日本の国民全員が支払うものではありません。

2019年度の相続税法の改正で、相続税の非課税枠が減らされてしまいました。つまり、相続税の対象となる方が増えているのです。

です。

奥様、子供2人が相続人の場合

となり、相続財産が4,800万円を超えると相続税が発生してしまうのです。

と思っている方も多いのですが、都内に土地や家があるだけで、数千万円の相続財産ということになり、相続税の対象になる方が急激に増えているのです。資産は、現金や預貯金だけでないのです。

不動産リースバックを利用すれば、所有権は不動産リースバック業者(不動産業者)に移ります。

不動産リースバックのデメリット

デメリットその1.通常の不動産売却よりも、売却額は下がってしまう可能性が高い!

当たり前のことなのですが・・・

通常の不動産売却で持ち家(マイホーム・マイハウス)を売却する場合

投資家にとっては

- 売り先も自由

- 買戻し条件もない

ので、高いお金が出せる

不動産リースバックで持ち家(マイホーム・マイハウス)を売却する場合

投資家にとっては

- 売り先は、不動産リースバックの利用者だけ

- 買戻し条件があるため、買戻しが希望なら買い戻さなければならない

と制約が多いので、通常の不動産売買よりは高いお金が出せない

ことになります。

これは不動産リースバックの大きなデメリットです。

デメリットその2.通常の賃貸物件よりも、家賃(リース料)が高くなる可能性が高い!

物件を買い取った不動産リースバック業者(不動産業者)は

- 貸し先は、不動産リースバックの利用者だけ

- 買戻し条件があるため、買戻しが希望なら買い戻さなければならない

という制約があります。

デメリットその3.不動産リースバックとしての審査はある

不動産リースバックのメリットに「ローン審査がない」と書きましたが、「不動産リースバックの審査」はあるのです。

例えば

という形で、住宅ローンの残高の方が、不動産リースバック業者の査定額よりも、大きければ、不動産リースバックの審査に通らないため、不動産リースバックは利用できないのです。

また、安定した収入がない方の場合は「リース料の支払いができない」と判断されて、不動産リースバックの審査に通らないケースも出てきます。

デメリットその4.不動産リースバック業者(不動産業者)が少ない

まだまだ、不動産リースバック業者(不動産業者)というのは、数が少なく、競争がない状態になっています。

価格競争が起きていないのですから・・・

- 売却額が低い

- 家賃(リース料)が高い

という点があっても、数が少ない不動産リースバック業者(不動産業者)に依頼せざるを得ないという状況になっているのです。

デメリットその5.不動産リースバックにトラブルがないわけではない

不動産リースバックを利用していても

「思ったよりも家賃負担が重くなってしまい、家賃が払えなくなって結果的に家を手放すことになってしまった。同じように手放すなら、高く売却できる不動産売却にしておけばよかった。」

「不動産リースバック業者が倒産した。物件の所有者が代わり、今後賃貸で借り続けられるのか不安」

「家族で内緒で不動産リースバックをしたら、家族にばれてしまった。大きな家族トラブルに発展してしまっている」

など、利用方法や契約内容をしっかりと理解せずに、不動産リースバック業者を吟味せずに不動産リースバックをしてしまうと、思わぬトラブルに見舞われてしまう可能性があります。十分に不動産リースバックのメリットデメリット、リスクを把握したうえで、実施する必要があります。

不動産リースバックのリース料(家賃)、買取額の計算方法・相場

不動産リースバックをする上で重要な数値が3つあります。

- 買取額 → 不動産リースバック業者が買い取ってくれる金額

- リース料(家賃) → 不動産リースバック業者から、元持ち家を借りるときの家賃

- 買戻し額 → 買戻しに必要な金額

の3点です。

リース料(家賃)の計算方法・相場

リース料(家賃)は、「期待利回り」によって計算されます。

- リース料(家賃)の期待利回りは、10%が相場

ですので、10年(120カ月)で買取額の元が取れる金額をリース料(家賃)として設定するのが一般的です。

例えば

1,200万円で買い取った物件であれば

- リース料 = 1,200万円 / 120カ月 = 10万円

毎月10万円の家賃収入があれば、10年で買取額の元が取れるので、利回り10%になるという計算です。

1,800万円で買い取った物件であれば

- リース料 = 1,800万円 / 120カ月 = 15万円

毎月15万円の家賃収入があれば、10年で買取額の元が取れるので、利回り10%になるという計算です。

通常の不動産賃貸物件は「需要」と「供給」のバランスで、家賃が決定されますが、不動産リースバックの場合は「買取額」と不動産リースバック業者が決める「期待利回り」で、家賃が決まるのです。

買取額の計算方法・相場

で計算されることが多いです。

一般的な不動産売買よりも、

- 不動産リースバックの利用者にしか貸せない

- 自由に売買ができない

- 「買戻し」に応じなければならない

という「制約」が多いため、査定額も不動産売買より下げる必要性があるからです。

通常の不動産売却で、自宅を売る場合の金額よりも、50%~80%に安くなってしまうのです。

買戻し額の計算方法・相場

多くの方が

と思っていると思いますが、実際には

と、「買戻し価格」は「買取価格」よりも、高くなってしまうのが一般的です。

なぜなら、不動産リースバック業者は、買い取ることで

- 人件費

- 不動産鑑定コスト

- 固定資産税

- 火災保険料

- 保証会社に支払う保証料

などのコストが発生しているため、「買取価格」と同額で「買戻し」に応じてしまったら、損をしてしまうからです。

です。

不動産リースバック業者人気ランキング

セゾンファンデックス/リースバック

セゾンファンデックス/リースバックの概要

セゾンファンデックス/リースバックは、クレディセゾングループの100%の子会社株式会社セゾンファンデックスが提供する不動産リースバックサービスです。株式会社セゾンファンデックスは、不動産担保ローンやカードローンなど金融サービスを中心に展開している会社です。

セゾンファンデックス/リースバックは、クレディセゾングループの100%の子会社株式会社セゾンファンデックスが提供する不動産リースバックサービスです。株式会社セゾンファンデックスは、不動産担保ローンやカードローンなど金融サービスを中心に展開している会社です。

セゾンファンデックス/リースバックの大きな特徴は「クレディセゾングループの信頼性」「全国対応」「最短即日の査定」「賃料や初期費用は比較的低額」「最短2週間でご契約」「収入や年齢制限なし」「セコムのホームセキュリティなどの付加価値サービスが利用可能」です。

中でも「セコムのホームセキュリティ」が利用可能で、高齢の方の急な発病やケガのときに救急通報できる「マイドクター」、一定時間センサーの感知がない場合に異常を知らせる「安否見守り」、玄関の「防犯センサー」、「火災センサー」などのサービスが無料で利用できるメリットがあります。そのほか、「セコムのホームセキュリティ」「HOME ALSOK みまもりサポート」「くらしのセゾン ハウスクリーニング」「ホームネットのハローライト」なども選ぶことができます。

高齢者の方にとっては、不動産リースバックで自宅に住み続けると同時に「安全」を確保できる不動産リースバック業者と言えます。

セゾンファンデックス/リースバック商品概要

| 人気ランキング | 1位 |

| 不動産リースバック名 | セゾンファンデックス/リースバック |

| 会社名 | 株式会社セゾンファンデックス |

| 本社所在地(都道府県) | 東京都 |

| 上場 | 非上場※セゾングループ |

| 対応エリア | 全国 |

| 実績 | - |

| 査定スピード | 最短即日 |

| 資金化までの日数 | 最短2週間 |

| 通常の賃貸借契約 | - |

| 契約期間 | 3年 |

| 資金使途 | 自由 |

| 事務手数料 | - |

| 査定額 | - |

| 設定賃料(リース料) | - |

| 年齢 | 20歳以上 |

| その他サービス・独自特典 | 選べる付加価値サービス ・セコムのホームセキュリティ ・HOME ALSOK みまもりサポート ・くらしのセゾン ハウスクリーニング ・ホームネットのハローライト |

一建設/リースバックプラス

一建設/リースバックプラスの概要

一建設/リースバックプラスは、東証一部上場企業の飯田グループホールディングスの100%子会社である一建設株式会社が提供する不動産リースバックサービスです。飯田グループホールディングスは、分譲住宅販売戸数日本一で、年間46,000戸以上の分譲住宅を販売する建設会社です。一建設株式会社は、住まいのプロとして、「リースバック」の事業展開を開始した形になります。不動産リースバックサービスの名称は、「リースバックプラス」です。

一建設/リースバックプラスは、東証一部上場企業の飯田グループホールディングスの100%子会社である一建設株式会社が提供する不動産リースバックサービスです。飯田グループホールディングスは、分譲住宅販売戸数日本一で、年間46,000戸以上の分譲住宅を販売する建設会社です。一建設株式会社は、住まいのプロとして、「リースバック」の事業展開を開始した形になります。不動産リースバックサービスの名称は、「リースバックプラス」です。

一建設/リースバックプラスの大きな特徴は「東証一部上場グループの安心感」「新築住み替えができるプランあり」「普通賃貸借契約で再購入価格が下がる」「契約から決済は最短即日で対応が可能」「定期賃貸借契約で、1年目の家賃が無料になる」「不要資金の敷金預入で家賃を最大50%減額できる」「定期賃貸借契約で自宅の売却時に売却益の一部をキャッシュバック」「定期賃貸借契約のオプションで引っ越し費用無料、査定価格アップ」「敷金・礼金・仲介手数料・更新料不要」「お得な優待サービス、ファストドクター、24時間ホームセキュリティ、駆け付けサービス等のサポート充実」などが挙げられます。

一建設/リースバックプラスには、いろいろな業界初の取り組みがありますが「いつでも更新できる普通賃貸借契約」「1年~5年と期間を決めて更新できない定期賃貸借契約」を選ぶことができます。

普通賃貸借契約であれば、更新がいつまでもできますし、希望があれば3年目以降、一建設の新築戸建てに住み替えができます。賃貸期間に比例してその後、その住まいを安く購入できる設計になっています。

定期賃貸借契約であれば、1年~5年と契約期間が決まっていて更新はできないのですが、1年目の家賃が無料、不要な資金の預け入れをすると、最大50%の家賃の減額、、自宅の売却時に売却益の一部をキャッシュバックされる「売却益還元制度」などが受けられます。また、オプションでで引っ越し費用無料、査定価格アップができる「はじめの住み替え」プランが利用できます。

どちらのプランも共通して、お得な優待サービス、ファストドクター、24時間ホームセキュリティ、駆け付けサービス等のサポートがあります。

不動産リースバックに今まではなかった顧客目線のサービスが用意されていて、選択肢が豊富であることが、一建設/リースバックプラスの最大のメリットと言えます。

敷金・礼金・仲介手数料・更新料不要で、安い家賃(リース料)設定、豊富な選択肢がある総合的におすすめの不動産リースバック業者と言えます。

一建設/リースバックプラス商品概要

| 人気ランキング | 2位 |

| 不動産リースバック名 | 一建設/リースバックプラス |

| 会社名 | 一建設株式会社 |

| 本社所在地(都道府県) | 東京都 |

| 上場 | 非上場※東証一部上場飯田グループホールディングスの子会社 |

| 対応エリア | 全国 |

| 実績 | 分譲住宅販売戸数日本一の飯田グループホールディングス |

| 査定スピード | 1日~3日 |

| 資金化までの日数 | 最短2週間 |

| 通常の賃貸借契約 | ○ |

| 契約期間 | 1年~5年 |

| 資金使途 | 自由 |

| 事務手数料 | - |

| 査定額 | - |

| 設定賃料(リース料) | ※定期借家契約の場合は、1年目家賃無料 |

| 年齢 | 20歳以上 |

| その他サービス・独自特典 | ○定期借家契約 最大1年間家賃無料 売却益の一部キャッシュバック (オプション:はじめの住み替え) 引っ越し費用無料 査定価格アップ ○普通賃貸借契約 住めば住むほど再購入価格が下がる ○共通 3年目以降、新築戸建てに住み替え可能 不要資金預入制度 売却益還元制度 はじめごあいさつコール(65歳以上) ファストドクター 24時間ホームセキュリティ 会員様限定優待サービス 駆けつけサービス 暮らし相談サービス お手伝いサービス |

SBIスマイル/ずっと住まいる

SBIスマイル/ずっと住まいるの概要

SBIスマイル/ずっと住まいるは、SBIグループの100%の子会社SBIスマイル株式会社が提供する不動産リースバックサービスです。SBIスマイル株式会社は、不動産リースバック専門の事業者です。首都圏および全国の政令指定都市および政令指定都市に準ずる地域の不動産が取り扱いエリアになります。

SBIスマイル/ずっと住まいるは、SBIグループの100%の子会社SBIスマイル株式会社が提供する不動産リースバックサービスです。SBIスマイル株式会社は、不動産リースバック専門の事業者です。首都圏および全国の政令指定都市および政令指定都市に準ずる地域の不動産が取り扱いエリアになります。

SBIスマイル/ずっと住まいるの大きな特徴は「SBIグループの信頼性」「最短即日の査定」「賃料や初期費用は比較的低額」「最短2週間でご契約」「敷金、礼金、更新料ゼロ」「賃貸借契約の種類および契約期間をお客様と協議し決定」「引越しお祝い金制度あり」「年齢制限なし」です。

東証一部上場企業SBIホールディングスのグループ会社としての信頼性と、「敷金、礼金、更新料ゼロ」という初期費用の安さが売りの不動産リースバックサービスと言えます。万が一、退去するという選択肢を取る場合でも、引越しお祝い金制度で引っ越し費用の負担が軽くなります。無駄な諸費用が抑えられる不動産リースバックサービスです。

一方で、対象物件は「首都圏および全国の政令指定都市および政令指定都市に準ずる地域」と選択肢が狭いことがデメリットです。

買取後の敷金、礼金、更新料が発生しないメリットを重視する方におすすめできる不動産リースバックサービスです。

SBIスマイル/ずっと住まいる商品概要

| 人気ランキング | 3位 |

| 不動産リースバック名 | SBIスマイル/ずっと住まいる |

| 会社名 | SBIスマイル株式会社 |

| 本社所在地(都道府県) | 東京都 |

| 上場 | 非上場※SBIグループ |

| 対応エリア | 全国 |

| 実績 | - |

| 査定スピード | 仮査定は最短即日/正式査定は、2営業日~3営業日 |

| 資金化までの日数 | 2週間~1カ月前後 |

| 通常の賃貸借契約 | ○ |

| 契約期間 | 契約期間をお客様と協議し決定 |

| 資金使途 | 自由 |

| 事務手数料 | 0円 |

| 査定額 | - |

| 設定賃料(リース料) | - |

| 年齢 | - |

| その他サービス・独自特典 | 引越しお祝い金制度 |

ミライエ/リースバック

ミライエ/リースバックの概要

ミライエ/リースバックは、株式会社ミライエが提供するリースバックサービスです。株式会社ミライエは、競売・任意売却を中心に不動産売買事業を手掛ける不動産会社です。企業規模が小さい分、大企業にはできない好条件でのリースバックができるリースバック業者と言えます。

ミライエ/リースバックは、株式会社ミライエが提供するリースバックサービスです。株式会社ミライエは、競売・任意売却を中心に不動産売買事業を手掛ける不動産会社です。企業規模が小さい分、大企業にはできない好条件でのリースバックができるリースバック業者と言えます。

ミライエ/リースバックの大きな特徴は「100万円規模の少額の評価額のリースバックにも対応」「顧客の状況・希望に応じて、売却額・家賃(リース料)の設定・買戻し額の設定・買戻し予定時期を柔軟に設定」「査定・審査手数料、事務手数料無料」「競売にかけられた自宅でも、リースバックが可能」「債務整理中でも、リースバックが可能」「税金滞納中でも、リースバックが可能」「定期借家契約ではなく、通常の賃貸借契約」「自宅を売却しても、住宅ローンが完済できない場合でもご相談可能」「安価でのリースバックが可能」「対応エリアは、東日本(関東、中部、東北、北海道)」などが挙げられます。

大手のリースバック業者とは違って、ミライエは競売物件、任意売却を中心に不動産事業を展開している会社ですので、大手には断れてしまう「競売中」「債務整理中」「税金滞納中」であっても、任意売却のノウハウを生かして、リースバックを成立させられる強みがあります。

また、通常自宅を売却しても、住宅ローンが完済できない場合は、リースバック業者の審査は通らないのですが、ミライエであれば債権者との交渉から入ることができるので、リースバックを成立させられる可能性があります。

さらに「売却額」「家賃(リース料)の設定」「買戻し額の設定」「買戻し予定時期」などは、お客様の状況に応じて設定してくれます。これも、中小企業規模のリースバック業者である強みとなっています。

大手のリースバック業者で断られた方や大手のリースバック業者と並行して、中小のリースバック業者も検討したい方におすすめできるリースバック業者です。

ミライエ/リースバック商品概要

| 人気ランキング | 5位 |

| 不動産リースバック名 | ミライエ/リースバック |

| 会社名 | 株式会社ミライエ |

| 本社所在地(都道府県) | 東京都 |

| 上場 | 非上場 |

| 対応エリア | 北海道・東北・関東・中部 |

| 実績 | - |

| 査定スピード | 最短即日~1週間 |

| 資金化までの日数 | 1カ月以内 |

| 通常の賃貸借契約 | ○ |

| 契約期間 | - |

| 資金使途 | 自由 |

| 事務手数料 | - |

| 査定額 | - |

| 設定賃料(リース料) | - |

| 年齢 | - |

| その他サービス・独自特典 | - |

インテリックス/あんばい

インテリックス/あんばいの概要

インテリックス/あんばいは、東証一部上場企業の株式会社インテリックスが提供する不動産リースバックサービスです。株式会社インテリックスは、リノベーションマンションを手掛ける不動産会社で2万戸以上の販売実績を誇る不動産会社です。長年にわたり蓄積した施工ノウハウを活かし、個人・法人のリノベーション内装請負事業や、不動産小口化商品「アセットシェアリング」事業など事業拡大をする中で「リースバック」も新規事業として開始した信頼性の高い企業です。

インテリックス/あんばいは、東証一部上場企業の株式会社インテリックスが提供する不動産リースバックサービスです。株式会社インテリックスは、リノベーションマンションを手掛ける不動産会社で2万戸以上の販売実績を誇る不動産会社です。長年にわたり蓄積した施工ノウハウを活かし、個人・法人のリノベーション内装請負事業や、不動産小口化商品「アセットシェアリング」事業など事業拡大をする中で「リースバック」も新規事業として開始した信頼性の高い企業です。

インテリックス/あんばいの大きな特徴は「東証一部上場企業の安心感」「他社と比較すると周辺相場を参考にするので安い家賃(リース料)設定」「累計2万戸超のリノベーション実績」「査定依頼から最短1週間で査定結果の提示」「資金化までは半月~1カ月前後」「マンショ・戸建・土地・ビル・店舗等、形態・築年数等によらず取り扱い」「契約事務手数料不要(※仲介手数料は必要)」「全国対応」「申込に対して、収入面や年齢、家族構成等の制約はない。」「定期借家契約2年更新」などが挙げられます。

インテリックス/あんばいの最大の特徴は「家賃設定が安い」ということに尽きると言っても過言ではありません。一般的な不動産リースバック業者は「買取額を何年で回収できるのか?」という投資家目線での家賃設定になってしまうため、家賃が周辺の家賃相場と比較すると割高になってしまうのです。

インテリックスも、同様の計算はするものの「周辺の家賃相場」を見ながら、家賃設定をしてくれるので、他の不動産リースバック業者よりも、安い家賃(リース料)設定で提示されることが多いようです。

また、収入面や年齢、家族構成等の制約はなく、マンショ・戸建・土地・ビル・店舗等、形態・築年数等によらず取り扱いしてくれるので、審査面でも、ハードルが低い不動産リースバックサービスと言えます。

安い家賃(リース料)設定、審査の通りやすさを重視する方におすすめできる不動産リースバック業者です。相見積もりのときは必ず入れておくべき不動産リースバック業者と言えます。

インテリックス/あんばい商品概要

| 人気ランキング | 6位 |

| 不動産リースバック名 | インテリックス/あんばい |

| 会社名 | 株式会社インテリックス |

| 本社所在地(都道府県) | 東京都 |

| 上場 | 東証一部上場 |

| 対応エリア | 全国 |

| 実績 | 累計20,000戸以上のリノベーション住宅 施工・販売実績 |

| 査定スピード | 査定依頼から1週間~10日 |

| 資金化までの日数 | 半月~1カ月前後 |

| 通常の賃貸借契約 | - |

| 契約期間 | 2年 |

| 資金使途 | 自由 |

| 事務手数料 | - |

| 査定額 | - |

| 設定賃料(リース料) | 周辺の家賃相場、お客様の支払可能額を考慮して設定 |

| 年齢 | 20歳以上 |

| その他サービス・独自特典 | - |

銀行や保険等の金融機関やハウスメーカー等に属さない独立した立場からのお手伝いをさせていただきます。

| 得意分野 | 住宅ローン相談、家計相談、保険相談、ライフプランニング、教育資金相談、老後資金相談、資産運用相談 |

|---|---|

| 資格 | 1級FP技能士、CFP、住宅ローンアドバイザー、住宅建築コーディネーター |

| 営業範囲 | 神奈川県、東京都 |

| 対応業務 | 相談、執筆、講師、講演 |

50代以上の方を対象として、夢や希望を実現する生活設計プラン(ライフプラン)の相談やアドバイス、実行のサポートを行っています。

| 得意分野 | ライフプランニング、老後資金相談 |

|---|---|

| 資格 | 1級FP技能士、CFP®、DCプランナー2級、キャリアコンサルタント、家族信託コーディネーター |

| 営業範囲 | 和歌山県、大阪府、奈良県(講師、講演は全国対応) |

| 対応業務 | 相談、執筆、講師、講演 |

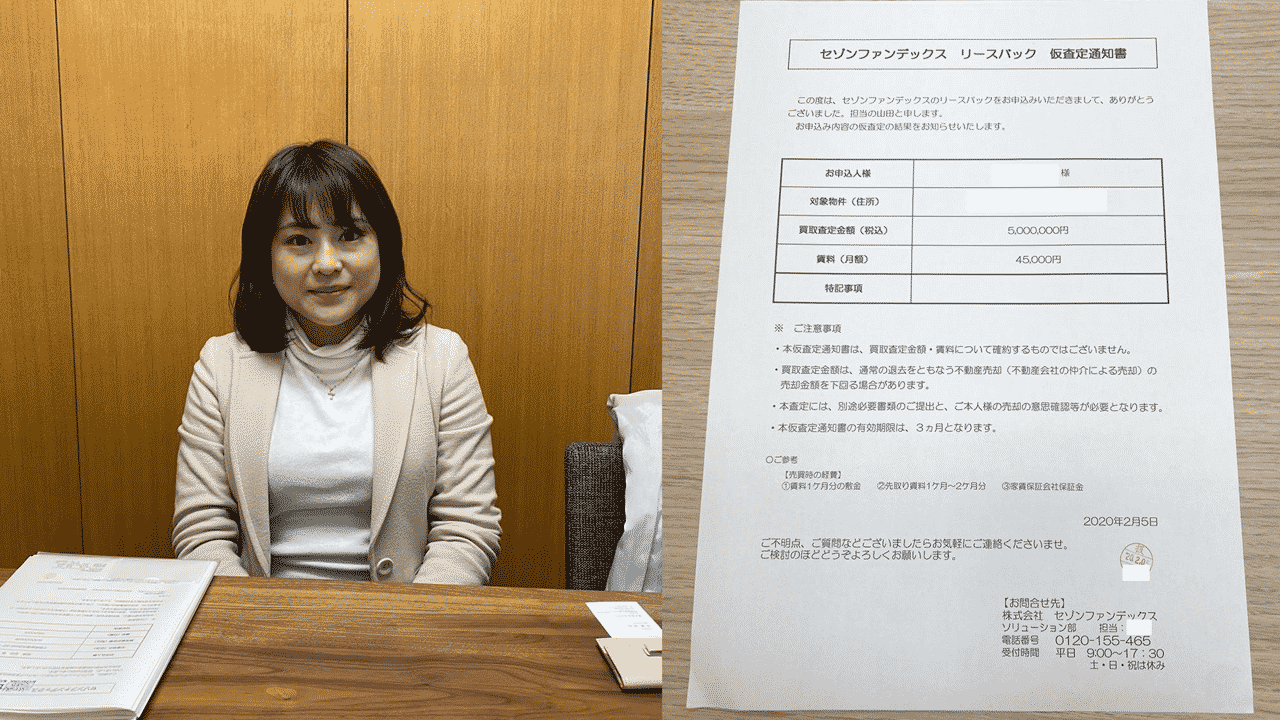

【不動産リースバック体験談】セゾンのリースバックで自宅の査定依頼をしてみました。。仲介手数料無料かつ諸費用の安さに驚き、査定額も満足いく結果になりました。

【不動産リースバック体験談】セゾンのリースバックで自宅の査定依頼をしてみました。。仲介手数料無料かつ諸費用の安さに驚き、査定額も満足いく結果になりました。

「相続税の支払資金が必要になった。」

「海外旅行に行きたい。」

「生活費が不足している。」

「急な病気やケガで働けなくなった。」